疫情背景下,加速爆发的直播带货、线上教育、视频办公、远程医疗等,均是视频+产业横向拓展的代表。万物皆可拍,万物皆可播,视频社会化趋势下,视频有望以生产要素的形式进入生产、生活各个领域,进而成为一种生产力。

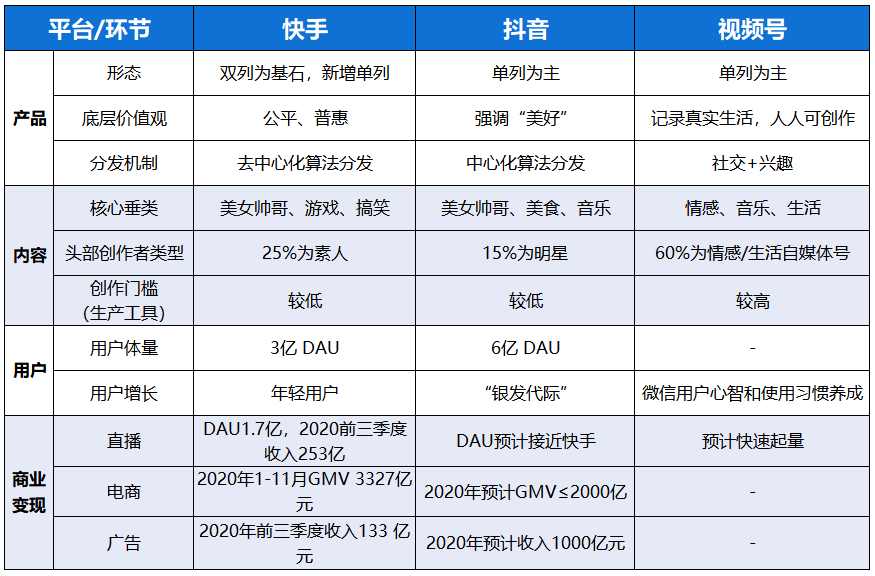

短视频三大巨头——抖音、快手、视频号,谁会更胜一筹?报告酱将分别从产品、内容、用户、商业变现等角度深度解析,希望能帮你更全面系统的了解该行业。

一、产品

目前各短视频平台均形成了单双列并存、分发逻辑多元的产品形态。但仔细对比后,每个产品各有侧重:

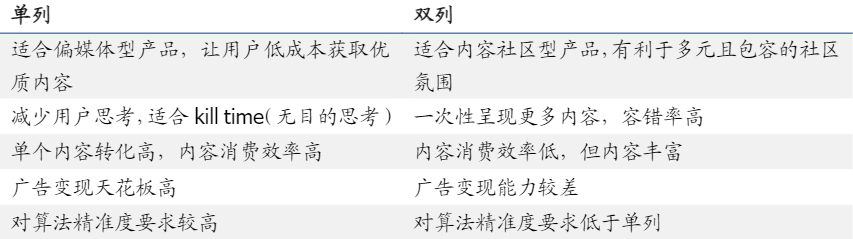

1. 单双列

快手的基石仍然是双列,仅“精选”页面为单列;抖音在“同城”也使用了双列瀑布流模式,视频号则在“附近的人和直播”给予了双列模式,均是基于位置分发;视频号的独特之处在于基于社交分发的“朋友”页面采用了单列信息流模式。

整体来说,产品趋同背后反映的是,在内容分发和内容消费上,单列是更高级、更高效的产品形态,而双列的用户和广告天花板低;但双列瀑布流的UI设计叠加去中心化(减少头部大V效应)的分发模式,使得产品的评论、互动和社交氛围更强,激励消费者和创作者建立起社交关系。

2. Slogan

抖音的主旨是强调“记录美好生活”,注重用户观赏感。就像平台早期的发展策略是深入到全国各地艺术院校,并说服一批高颜值、有才艺的年轻人在抖音上生产内容,同时帮助他们获取粉丝,提高关注度。

快手强调的是“公平、普惠”,招股书的产品定位是“基于短视频和直播的内容社区与社交平台”,标语从“有点意思”更新为“拥抱每一种生活”,鼓励用户从“观察者”变成“参与者”。

相较之下,视频号的“记录真实生活”更接近于之前的快手,更关注长尾用户。

3. 分发机制

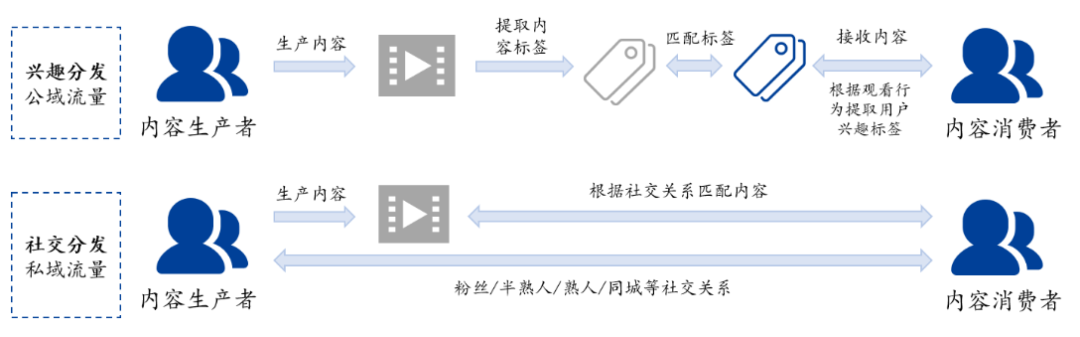

内容分发的核心在于如何高效地匹配人和内容,目前主流策略基于两个层面:兴趣分发和社交分发。

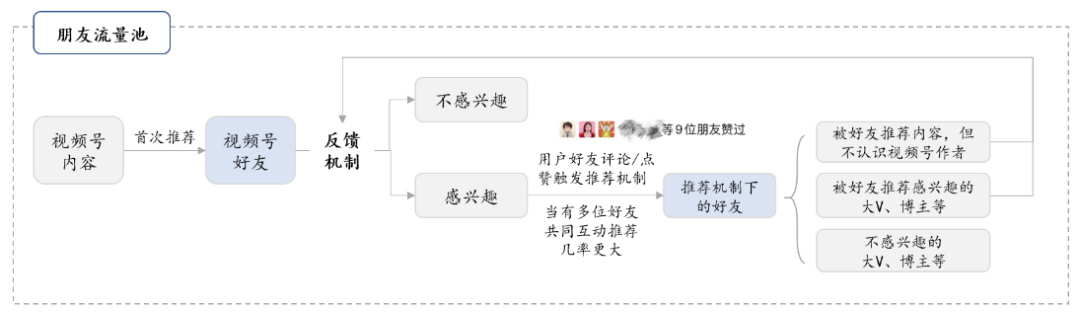

抖音、快手和视频号内容分发底层逻辑的差异就体现在对兴趣、社交的权重不同。前两者更加相似,更注重平台私域流量和公域流量的二次分配,旨在完善内容生态体系,实现用户增长与留存。

但视频号是基于社交关系裂变,即“熟人推荐”模式。结合栏目的不同,实质上是纯兴趣分发“推荐”与纯社交分发“朋友”的双向融合。

二、内容

内容生产的核心是创作者和内容生态,短视频平台通过产品设计、分发及运营机制,引导不同创作者持续输出多样化内容。

从生产流程来看,生产工具是短视频内容平台的基础设施,降低创作门槛。而提高持续创作意愿的关键是满足创作者的核心诉求,即表达欲(流量曝光)和商业化回报,这与平台分发(流量分配)及运营(创作者激励、商业化服务平台)机制密切相关。以下就从这三方面介绍。

1. 创作者类型分布

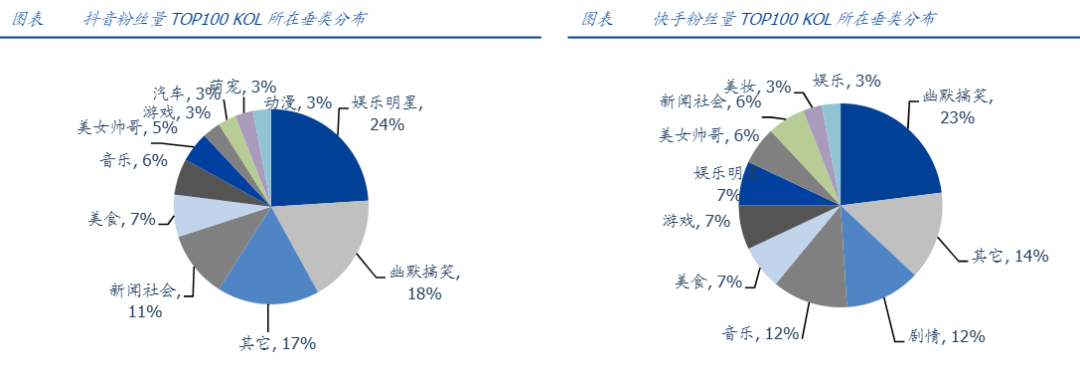

抖音、快手核心垂类覆盖相似,均为受众较广的娱乐性内容。从最头部KOL来看,抖音流量集中在娱乐明星,而快手以幽默搞笑的素人为主。

视频号核心垂类聚焦在情感、音乐、生活。差异化的原因主要是社交分发约束了视频号用户的点赞行为,用户对无营养内容(如抖快TOP1垂类美女帅哥)点赞行为更为谨慎,而情感、音乐、生活等正能量、实用的垂类则更受欢迎。

2. 创作门槛(生产工具)对比

抖音、快手在内容表现形式上差异不大,均以短视频和直播为主。创作辅助工具方面,除产品丰富的内置曲库、滤镜特效库、剪辑工具等,抖音,快手亦推出视频模板进一步降低新手的创作门槛,创作者能在抖快独立平台中完成灵感获取、视频拍摄、后期制作全流程。

对比来看,除短视频和直播外,视频号亦支持长达30min的长视频。目前视频号发布视频仅提供基础的剪辑工具和曲库;直播则支持美颜功能,整体工具迭代相对谨慎,生产门槛较抖音、快手平台更高。

三、用户

1. 月活及渗透率

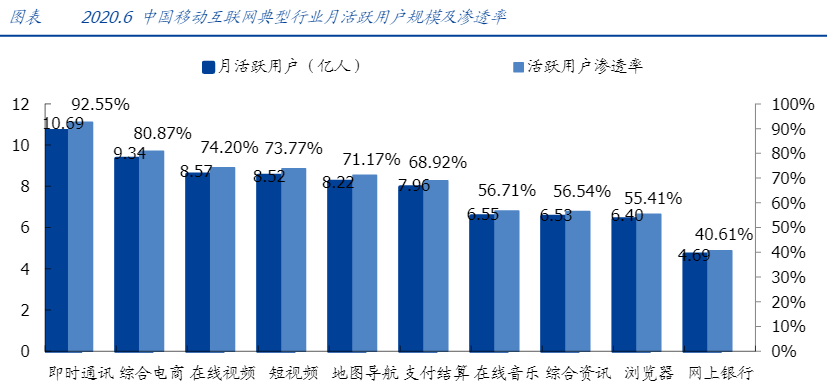

截止2020年6月,短视频行业MAU(月度活跃用户)为8.52亿,渗透率为73.77%,仅次于即时通讯和综合电商,与在线视频行业月活及渗透率接近。

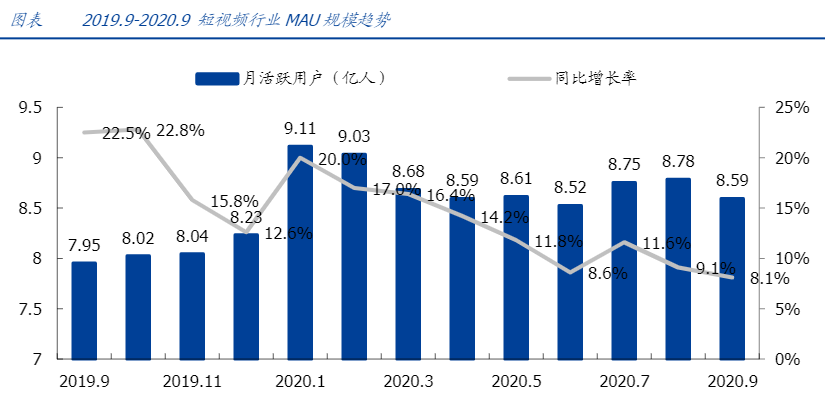

同时,短视频MAU同比增速回落至个位数。2020年6月,短视频行业MAU增速为8.6%,首次下降至10%以下,2020年9月,行业MAU增速为8.1%。相较于2019年15%以上的增速已大幅放缓。

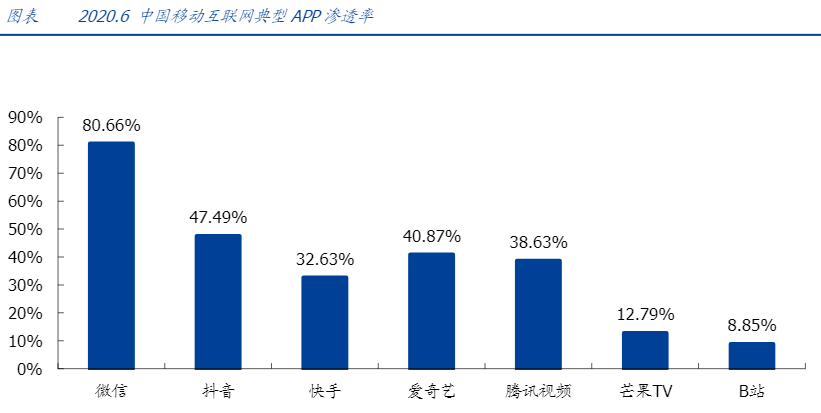

从渗透率的角度看,抖音快手渗透率位列泛娱乐APP前列。微信的用户渗透率高达80.66%(以总人口数为基数测算),位于所有APP中的第一位,且远远领先于其他应用。

2. 重合度

行业竞争趋于白热化,快手和抖音用户重合度不断攀升。

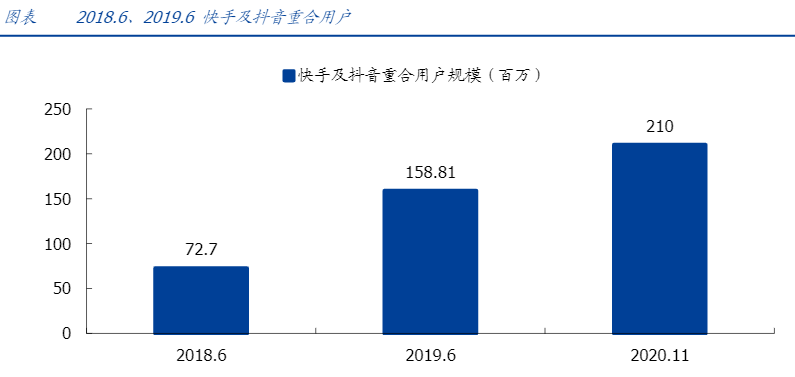

2018年6月至2019年6月,快手与抖音的重合用户由7270万,增长至1.59亿,1年增长118%。而截至2020年11月,重合用户数已增加至2.1亿。

而用户重合度不断提升的背后,是创作者和内容生态的趋同:头部创作者相互渗透;平台内容差异性减小。

这一现象后,抖快也在积极破圈,一系列动作后,MAU已有大幅提升,用户画像也在不断拓宽。然而,从用户的绝对规模、渗透率及增速三个角度考虑,短视频行业用户增速已有所放缓。平台获取新用户的空间或将来自于与竞争对手的“贴身**”。

3. 增长驱动力

据《2020上半年快手内容生态报告》,2019年7月至2020年6月,3亿用户在快手发布作品,其中30岁以下用户占比超70%,年轻用户仍然是快手用户的基石。而根据Questmobile的数据,截至2020年12月,互联网用户中00后90后的用户比例还在进一步扩大,年轻用户也是重要的用户增量来源。

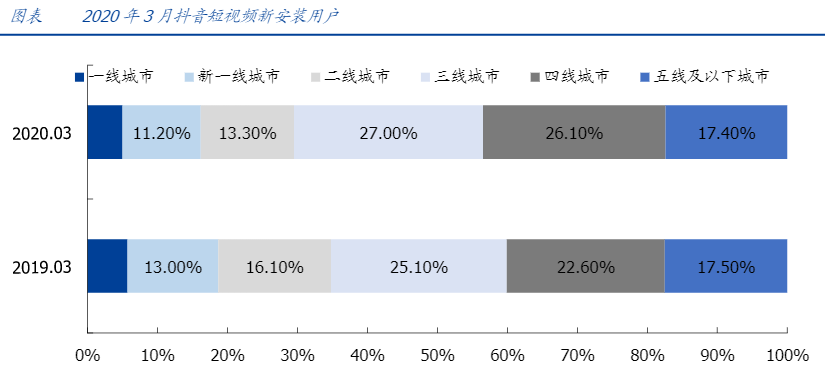

与快手相比,抖音年轻用户已经接近饱和,中老年用户或是抖音剩余的用户增量池。据Questmobile数据,2020年3月抖音短视频新安装用户中,46岁以上用户占比14.5%,较去年同期提升1.5pct,抖音对中老年用户的吸引力在增加,银发网红持续入场抢占流量红利。他们更偏爱情感类、官媒类、艺术类等垂类内容。

四、商业变现

1. 直播

抖音增长迅猛,快手趋于成熟,视频号处于起步阶段。

快手早期选择直播作为商业化的重心,主要原因在于直播与短视频的核心都是人,且直播能融入快手双列瀑布流当中。拉动了快手用户、时长的增长及KOL、内容生态的繁荣。

对比快手、抖音和视频号,流量基础、直播渗透和用户付费能力是直播打赏商业化能力的关键因素。目前快手直播渗透率较高,据《2020快手内容生态半年报》(快手大数据研究院)估算超过56%,据Questmobile数据,2020年初抖音直播渗透率超过30%,估计目前达到40%-50%,视频号中长期直播可能保持一定克制,预计潜力达30%。据快手招股书,其直播付费率达12%,据此中信证券推算抖音2020年付费率达到10%,视频号中长期付费率达到8%。

目前快手ARPPU(每付费用户平均收入,Average Revenue Per Paying User)值为50元,抖音用户付费能力整体高于快手,估计ARPPU达到60元,而视频号中长期ARPPU有望达到抖音、快手相当水平。根据以上推算,快手2020年/抖音2020年/视频号中长期直播打赏商业化收入分别有望达到346亿/500亿/364亿元水平。

2. 电商

抖音总GMV增长迅猛,快手具备比较优势,视频号与小程序协同拥有广阔空间。

快手整体日活低于抖音,但拥有强社区氛围和较高的直播渗透率,电商日活渗透达到33%,但由于销售较多低价白牌商品,客单价较低,预计未来能够通过品控、提升商品丰富度等提升购买频次,通过品牌升级提升客单价。

抖音整体日活约为快手的2倍,由于平台更侧重内容消费,电商渗透较低,推算目前渗透仅约快手的一半,但因一二线用户较多,客单价较快手高出30%-40%,我们估计未来抖音总体GMV有望维持在高于快手的水平。

视频号依托微信小程序生态,通过打通小商店带来更大的增长空间。

3. 广告

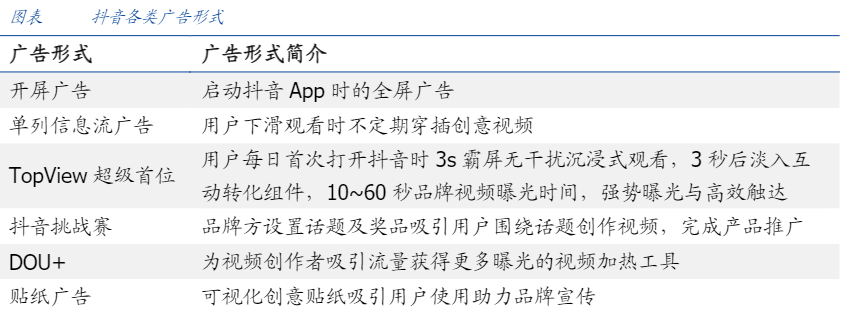

抖音:基于产品、流量分发、数据积累优势支持,广告商业化能力大幅领先。据娱乐资本论预计,2020年抖音广告收入有望达到1050亿元,目前在短视频行业独占鳌头。

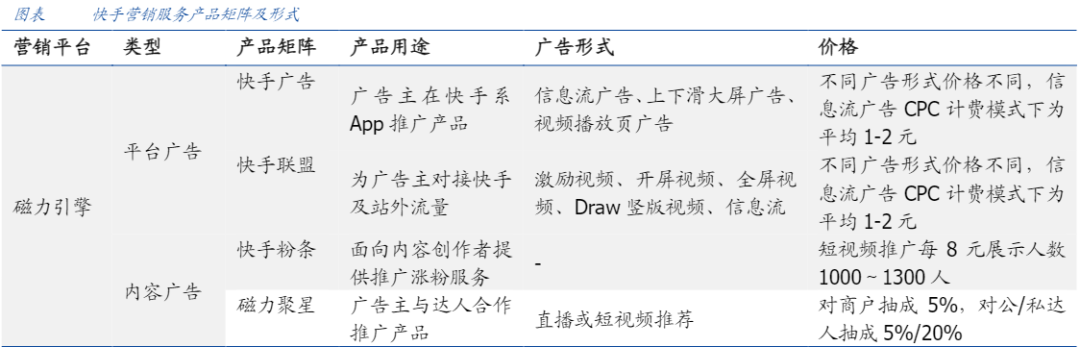

快手:广告形式丰富,公私域流量广告兼具,以信息流广告为主。截至2021年2月,快手广告包括开屏广告、信息流广告、快手粉条和挑战赛四大类。2019年,快手广告业务收入达到74亿元,2020年公司估计达到216亿元,同比增长191%。

视频号:依托微信10亿级月活流量,中长期日活有望达到抖音水平。

在广告加载率上,抖音广告加载率约为14%,基本接近上限,而快手目前约为10%,处于上升阶段,视频号中长期广告加载率可能保持克制。在转化效率上,目前抖音CPM价格更高,快手受数据积累和单列广告增加驱动CPM有望提升,视频号得益于大量用户基础和社交关系数据的深厚积累,预计未来转化效率能够对标抖音/快手水平。

五、总结

中信证券《短视频行业深度研究系列:快手、抖音、视频号对比,竞争趋紧,运营体系成关键》报告里,复盘了各平台发展史,认为平台运营能力是核心。

短视频平台需要将海量内容与海量用户进行尽可能高效准确的匹配。只有具备强大的平台运营能力,才能通过内容生产、内容分发、内容反馈的整个链路使消费者最终得到最优的用户体验以及商业价值。

国盛证券《短视频行业研究框架:从内容生产、分发、消费,看各平台异同与空间》认为,目前短视频行业的战局已经进入到考验增量和变现能力的时期,增量来自于对娱乐内容外其他优质垂类的拓展和使用场景的占领,目的是完善内容社区生态和基础设施能力。

变现的核心看点,抖音直播快速起量,电商正在加码;快手短期靠广告,电商将带来新增长曲线。视频号预计在直播上将具备优势,电商亦可期。